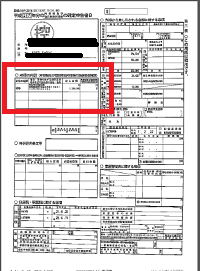

建設業許可申請において経営経験を疎明するために確定申告書を使います。

ただ、確定申告を行っていても、経験にカウントできない場合があります。

個人事業の確定申告書にご注意

個人事業で建設業を行った場合、当然、確定申告書では『事業所得』が計上されます。

これが、個人事業として『事業を経営してきた』という経営経験にカウントできるものです。

つまり、事業所得が計上されている確定申告書をもって、経営管理責任者の経営経験を疎明することができるようになるのです。

ところが、この場合でも、確定申告書の内容によっては経営経験としてカウントできないことがあります。

それは、『給与所得が計上されている』という場合です。

給与所得が計上されているということは、自身の事業以外にどこかから収入があったということになりますよね。

給与所得が計上されている確定申告書というのは、どこかへ働きに出たという証拠の残った資料となります。

つまり、これは、『事業主が1年間フルに建設業を営んできた』ということと矛盾するため、給与所得の計上された確定申告書では経営経験の疎明には使うことができません。

非常勤での経営経験

経営管理責任者の経営経験は常勤・非常勤を問いません。

つまり、非常勤での経験も、経営管理責任者の経験としてカウントできます。

そこで、「じゃあ、給与所得が計上されていてもいいじゃないか」と考える方もおられるかもしれません。

ただ、『1年間フルに建設業を営んできていない事業に所属していること』と『1年間フルに建設業を営んできた事業に非常勤として所属していること』は別です。

給与所得が計上されている確定申告書は、個人事業主の経営経験疎明資料として使えません。

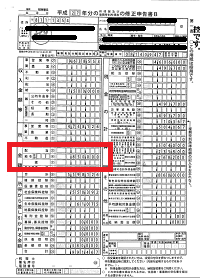

法人成りの確定申告書

ただし、給与所得が計上されている確定申告書のすべてがダメな訳ではありません。

例えば、法人成りした場合、新設年度の個人の確定申告書には、上図のように、どうしても給与所得が計上されてしまいます(新設法人での役員報酬等が個人の確定申告書に計上されてしまう)。

この場合、建設業許可申請では、『確定申告書B』の他に、『確定申告書Bの第2面』(上図)を添付することで解決できます。

第2面において、所得欄が『新設法人からの報酬である』ということが確認できれば、『他に働きに出た訳ではない』ということが証明されます。